高配当株への投資の魅力に取りつかれて、約1年ちょっと。

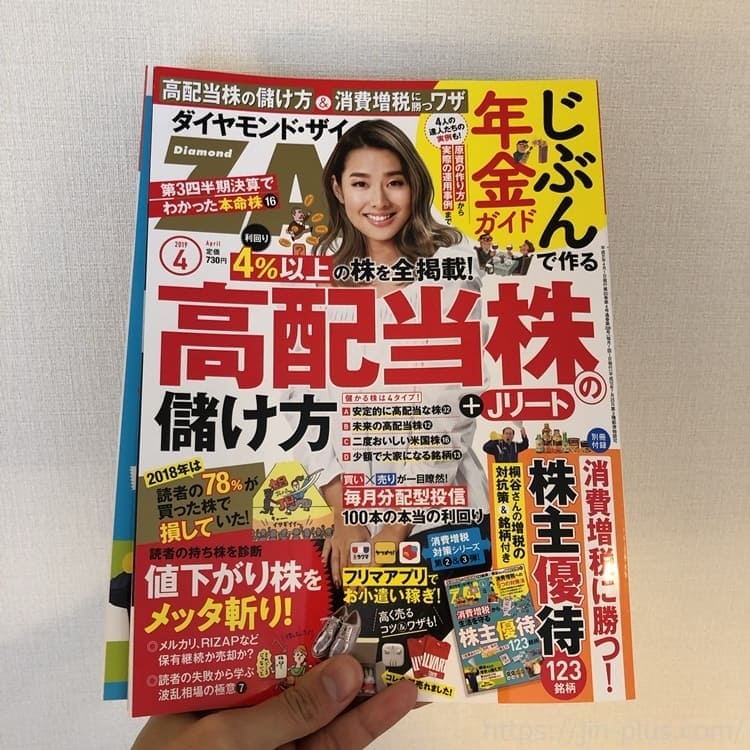

たまに投資雑誌である「ダイヤモンド・ザイ」を見るのですが、『高配当株』がテーマでした。

配当再投資ブロガーで有名なバフェット太郎さんや三菱サラリーマンさんも登場していましたので、配当金を目的に投資したい方にとっては、魅力的な内容となっています。

高配当株への投資で第二の収入を作ろう

高配当株への投資をしていくにあたり、色々と投資方針がブレだすこともあるんですが、愚直に続けられている方を見ると、勇気をもらえますね。

今回のダイヤモンド・ザイで紹介されていた方は、それぞれ成功されている方々ばかり。

自分の備忘録がてらに、まとめておきます。

運用資産 1億4000万円

年間配当 430万円

受け取った配当金や株価が上がった銘柄を売却し、再投資するサイクルを回して現在の資産を形成。

株式配当が年204万円、REITが年225万円とバランスよく受け取っていますね。

株は業績悪化などにより減配するリスクがあるが、不動産からの家賃収入が原資のJリートは分配金の安定性が高い。

私も高配当株のみの運用ですが、REITは気になっており、今年購入予定です。徐々に増やしたい。

運用資産 6200万円

年間配当 220万円

毎月最後の金曜日に、10銘柄のうち、比率が低くなっている銘柄を買い増す方法。

- KO コカ・コーラ

- WMT ウォルマート

- PG プロクター&ギャンブル

- JNJ ジョンソン&ジョンソン

- IBM

- MCB マクドナルド

- XOM エクソンモービル

- MO アルトリア・グループ

- PM フィリップモリスインターナショナル

- VZ ベライゾン・コミュニケーションズ

が保有銘柄。

強気相場で積極的にリスクをとって買い、弱気相場のときに投げ売りすると、

「そういった行動をすれば、投資成績は下がります。逆に僕は、株価が安くなって全体の保有株の比率が最も低くなった銘柄を買うというルール。」

株価を見てしまうと狼狽売りも出てしまいます。マイ・ルールを設けて、ルールの徹底した実効が安定収益を生む秘訣ですね。

運用資産 5000万円

年間配当 220万円

給料の8割を投資に回す方法。

日本のJリートや米国の高配当株に注目し、毎月もらえるようにポートフォリオを構築。

「月々受け取りたい配当金の額を明確にすることで、そのために必要な目標運用額が決まります。」

リートは決算月がばらけていることや、米国株は四半期配当なので、毎月配当金を実現しやすいですね。私もリートを保有したい。

運用資産 2億9000万円

年間配当 1000万円

優良配当株と割安株への投資で実現されています。

配当利回りランキング上位の株を買い、その株の利回りが下がったら売るという手法。

優良株の抽出ポイント

- 利益が安定しているか(ROEのチェック)

- 純資産が増加しているか(1株純資産のチェック)

- 配当余力があるか(配当性向のチェック)

割安株の抽出ポイント

- PBRが低いか(配当利回り3%以上、PBR1倍以下)

- 現金同等物をチェック

- 優良不動産を持っているか

の基準で銘柄を選んでいるそうです。

配当金1000万円の悠々自適の配当生活は憧れますね。銘柄選びも参考にしたい。

高配当・連続増配株を選ぼう

すでに配当金だけでの生活ができている、あるいは、月20万円以上の配当金を得ている方々の手法や銘柄選びはとても参考になります。

私も配当金をKPIに、高配当・連続増配株を選んで投資をしています。

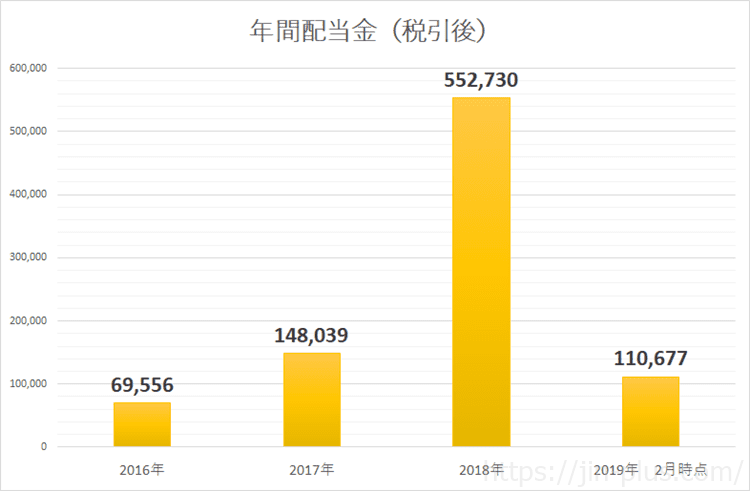

まだまだ上記の方々の足元にも及びませんが、2018年に50万円を超える配当金を手にしたときには、インパクトが出てきました。

こうしたコツコツと配当金狙いの投資を続けていくためには、できるだけ減配しそうな銘柄を外して投資したいものです。

私は、次の方針で投資銘柄を選別しています。

【高配当株の投資方針】

- 複利効果重視で、配当再投資による配当金増加をめざす

- 原則、配当利回り 3.5%以上(4%以上が望ましい)

- 割安な株 PER 15倍以下(もしくはPEGレシオ 1倍以下)

- 配当性向 50%以下

- 営業費用売上倍率(売上÷営業費用)=1.15倍以上

- 営業利益率 15%以上

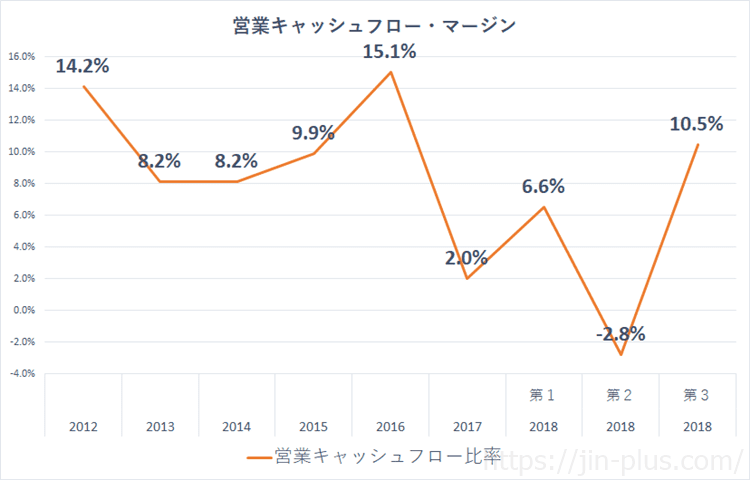

- 営業キャッシュフローが安定して推移

- 営業キャッシュフローマージン 15%以上(営業CF÷売上高)

- EPSが毎年上昇している

- 自己資本比率 50%以上

- 増配銘柄 連続増配年数 5年以上

- 過去10年の間に減配なし

- 安定したビジネスモデル

参考記事 減配リスクを減らす5つのポイント

オススメ 配当再投資で報われる銘柄を選ぶ方法。

特に、現金を稼ぐ力を見る営業キャッシュフローマージン(営業キャッシュフロー÷売上高)を重視しています。

会計的にごまかしにくいキャッシュフロー計算書から読み取れ、現金を稼ぐ力である「営業キャッシュフロー」が安定している企業は自己資本も着々と増え、配当金を持続してくれます。

バフェット銘柄「クラフトハインツ」が大幅減配

株式投資をしている方であれば、ウォーレン・バフェットを知らない人はいないでしょう。

そのバフェットの投資銘柄でもあるクラフトハインツが大幅減配を発表しています。

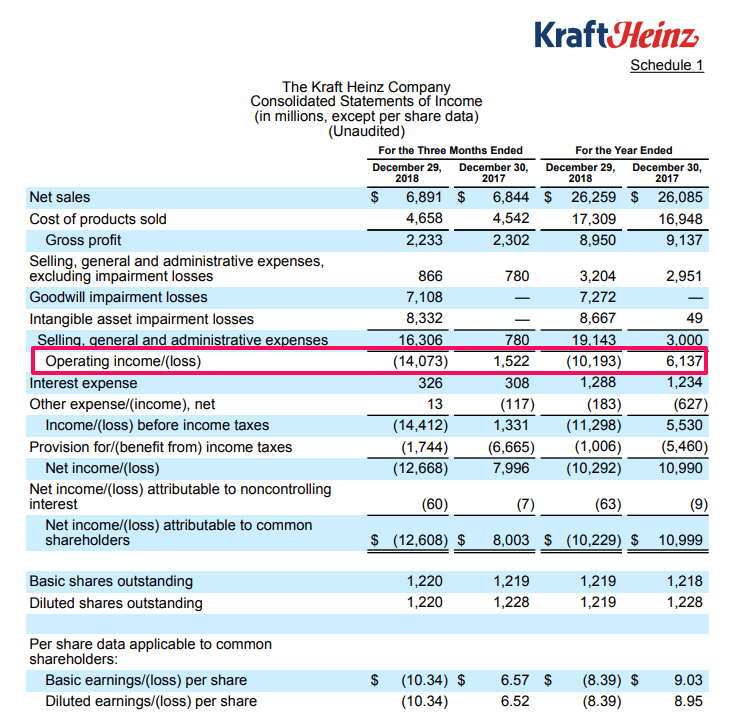

2018年10-12月期(第4四半期)決算発表で、減損処理費用として150億ドルもの巨額の減損を計上しました。

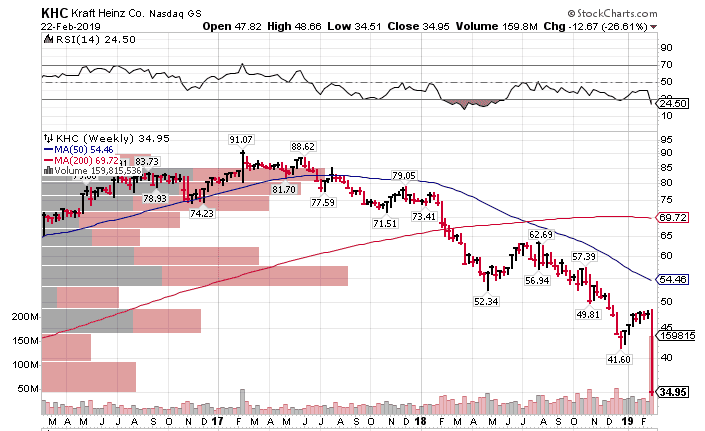

その結果、株価は決算発表後の時間外で19%も暴落し、四半期配当は37%も下げる大幅減配を発表しています。

巨額の営業赤字となりました。

株価も暴落していますね。

こうしたことは、振り返ると兆候がありました。

営業キャッシュフローマージンは、2017年期で2%にまで下落していたのです。

2017年を四半期別に見ると、第一四半期と第三四半期は、営業キャッシュフローマージンがマイナスとなっていました。

また、2018年期も第二四半期で営業キャッシュフローマージンがマイナスとなっています。

2017年期の営業利益率は25%と高収益率でしたが、営業キャッシュフローマージンが2%しかないことを踏まえると、見るべきは営業キャッシュフローマージンだったなと思います。

現金を稼ぐ力が弱まっていたことが分かりますね。

また、株価暴落は、調達を巡る会計慣行について証券取引委員会(SEC)の調査を受けることを発表していることも大きく影響していると思われます。最悪の場合、粉飾の可能性があるようです。

ピーターリンチ持っているように、「保有株は四半期ごとに決算をきちんと確認する」事の大切さを改めて確認できました。

バフェット銘柄だからと安心して手を抜いてはいけませんね。

高配当株で儲けよう

安定配当株は、それだけ強固なビジネスモデル、そして、現金を稼ぐ力が強い企業が多いです。

そして、私たちは配当金という安定不労所得を得ることができ、配当再投資の複利運用でさらにお金がお金を生む仕組みを作ることができますね。

どんな銘柄がいいのか。

配当再投資をしていく投資はどうすればいいか。

今回のダイヤモンドザイは参考になるところが多かったです。

ではでは。

楽天証券は指標に関する情報が多いので、持っておくと便利。

2つの口座持つのがおすすめです。

また、売買手数料を安くするならDMM株です。

リアルタイムで米国株の株価を見るのも重宝します。単価の高い株を買う際には、DMM株を利用しています。

コメント